公開日:2023.08.18 更新日:2024.08.06

相続した空き家の3,000万円控除とは?11の適用要件を解説!

相続した空き家を売却して利益が出た場合、悩みの種となるのが所得税をはじめとした税金関連の問題です。

しかし、通称「空き家特例」と呼ばれる特例が適用されると、売却益(譲渡所得)から3,000万円が控除されるため税金の負担が大きく軽減されます。

そこで今回は、「相続した空き家の3,000万円控除(空き家特例)」をテーマに、制度の概要や適用要件、申請手続きなどを解説するとともに、相続した空き家の賢い使い道に役立つ情報も合わせてご紹介します。

目次

相続した空き家の3,000万円控除(空き家特例)とは?

相続した空き家の3,000万円控除(空き家特例)とは、相続で空き家を取得した人が、その空き家を売却した際に出た売却益(譲渡所得)から3,000万円を控除することができる制度です。

不動産の売却時に譲渡所得が発生した場合には所得税などの税金がかかりますが、3,000万円控除が適用されると譲渡所得からこの金額を差し引いて計算できるため、税金が大幅に軽減されます。

なお、正式名称は「被相続人の居住用財産(空き家)を売ったときの特例」であり、2016年度の税制改正により作られました。

譲渡所得税の計算方法 / 3,000万円控除の適用

[譲渡所得]の計算方法

譲渡所得とは、土地・建物などの資産を譲渡(第三者に譲り渡す)することによって発生する所得を指し、以下の計算式で算出します。

「売却価格」-「取得費+譲渡費用」=譲渡所得(売却益)

分かりやすく説明すると、売却価格から「購入時の価格(取得費)」と「手数料や印紙税など売却時にかかった費用(譲渡費用)」を差し引くことで、譲渡所得(売却益)が算出される仕組みです。

[取得費]の計算方法

譲渡所得(売却益)の計算時に用いられる取得費は、以下いずれかのうち、金額の大きい方を用います。

| 1.実額法:土地や建物の購入代金、購入の仲介手数料、リフォーム費用など取得に要した費用の合計金額から、建物の減価償却費を引いた金額 2.概算法:譲渡収入金額×5% |

なお、取得費用が不明な場合(購入時の売買契約書や領収証がないなど)は、概算法を用いる取り決めとなっており、実際よりも多くの税金がかかってしまうことから通称「悪魔の5%ルール」と呼ばれています。

「2」に該当しそうな場合は、事前に国税庁へ相談した上で判断することをおすすめします。

[譲渡所得税]の計算方法

譲渡所得税は以下の計算式で算出します。

「譲渡所得」×「税率」=「譲渡所得税」

相続した空き家に3,000万円控除(空き家特例)が適用される場合は、以下のような計算式が成り立ちます。

「譲渡所得-3,000万円」×「税率」=「譲渡所得税」

なお、肝心の税率については不動産の所有期間によって以下のように異なります。

| 所得税 | 復興特別所得税 | 住民税 | |

|---|---|---|---|

| 長期譲渡所得(5年超) | 15% | 0.315% | 5% |

| 短期譲渡所得(5年以下) | 30% | 0.63% | 9% |

3,000万円控除が適用されるか否かで最大600万円税金が変わる!(所有期間5年超の場合)

相続した空き家の3,000万円控除(空き家特例)では、譲渡所得額から最大で3,000万円が控除されるため、仮に5年超空き家を所有している場合は「3,000万円×20.315%(所得税+住民税)」で最大約600万円も税金が変わる計算となります。

つまり、支払うお金が数百万円単位で変わることを意味するわけですから、3,000万円控除の節税効果がいかに大きなものであるかが分かるでしょう。

空き家の3,000万円控除の適用要件【チェックシート】

相続した空き家の3,000万円控除(空き家特例)は無条件で適用されるものではありません。

適用を受けるには、11個の適用要件をすべて満たしている必要があるのです。

ここから、それぞれの適用要件を順に解説するとともに、判断時に役立つチェックシートも用意しましたので参考にしてください。

満たす必要がある11の適用要件

まずは11の適用要件を「建物・土地に関する要件」「期間に関する要件」「その他の要件」の3つの属性に分けて一覧表にまとめました。

| No. | 適用要件 | |

|---|---|---|

| 建物・土地に関する要件 | ① | 相続または遺贈により取得した建物・土地か |

| ② | 被相続人(亡くなられた方)がひとりで居住していたか | |

| ③ | 1981年(昭和56年)5月31日以前に建築された建物か | |

| ④ | 相続開始から売却までの間に、事業の用・貸付の用などの利用がないか(空き家のままだったか) | |

| ⑤ | 相続した空き家は耐震基準を満たしているか、もしくは解体して土地だけの売却か | |

| ⑥ | 建物だけでなく、土地も相続したか | |

| ⑦ | 区分所有建物(マンションなど)ではないか | |

| 期間に関する要件 | ⑧ | 相続開始(亡くなられた日)から3年後の年末(12月31日)迄に売却するか |

| ⑨ | 相続した空き家の売却金額は1億円以下か | |

| ⑩ | 売却先が第三者(配偶者や直系血族以外の人)であるか | |

| ⑪ | 既に空き家特例やその他の控除を受けていないか |

ここからさらに、一つひとつの適用要件について解説します。

①相続または遺贈により取得した建物・土地か

売却した建物や土地は、相続もしくは遺贈(遺言によって、法定相続人以外の人に財産を取得させる方法)により取得していることが条件に定められています。

②被相続人(亡くなられた方)がひとりで居住していたか

相続した空き家の3,000万円控除(空き家特例)は、空き家を減らすことを目的としているため、相続の開始の直前において被相続人以外に居住をしていた人がいなかったことを条件としています。

そのため、被相続人が亡くなった段階で同居者がいた場合は原則特例の適用を受けられません。

③1981年(昭和56年)5月31日以前に建築された建物か

対象となる家屋は、1981年(昭和56年)5月31日以前に建てられた古い空き家に限定されています。

ただし、建物が未登記で登記事項証明書によって建築の時期を証明できない場合には、以下の要件を満たしている旨を証明する書類を提出することで要件を満たしたとされます。

| 1.被相続人の家屋とその敷地等(※)を被相続人から相続等により取得したこと 2.被相続人の家屋が区分登記建物でないこと 3.被相続人の家屋が昭和56年5月31日以前に建築されたものであること |

※「敷地等」には、土地と土地の上に存する権利も含まれます。

④相続開始から売却までの間に、事業の用・貸付の用などの利用がないか(空き家のままだったか)

空き家を相続してから譲渡(売却)するまでの間、空き家のままであったことが条件です。

つまり、相続した後に建物や土地を居住や事業に使っていた、貸し付けていた事実などがある場合には3,000万円控除の特例が適用されません。

⑤相続した空き家は耐震基準を満たしているか、もしくは解体して土地だけの売却か

家屋や、家屋とその敷地を売る場合は、譲渡するときにおいて、その家屋が一定の耐震基準を満たしている必要があります。家屋が耐震基準を満たしていない場合、売主側で家屋の耐震改修や取り壊し等を行わなければ、空き家特例は適用されません。

ただし、2024年1月1日以後の譲渡においては、譲渡のときに家屋が一定の耐震基準を満たしていなくても、譲渡後、譲渡の日の属する年の翌年2月15日までのあいだに、買主側で家屋の耐震改修工事または取り壊し等を行った場合であっても、特例が適用されます。

⑥建物だけでなく、土地も相続したか

相続人は、家屋だけでなく敷地等(※)も合わせて相続または遺贈により取得している必要があります。

そのため、相続時に家屋をA氏、敷地をB氏が取得するなど、家屋と敷地を別々の者が取得している場合は特例の適用外となります。

※「敷地等」には、土地と土地の上に存する権利も含まれます。

⑦区分所有建物(マンションなど)ではないか

区分所有登記とは、一棟の建物の中に存在する複数の部屋を独立して利用できる建物のことです。

区分所有建物であるマンション、アパート、二世帯住宅などは特例が適用されません。

⑧相続開始(亡くなられた日)から3年後の年末(12月31日)迄に売却するか

相続開始があった日から3年後の12月31日までの間に譲渡されている必要があります。

仮に2019年4月1日に相続があった場合は、3年後の2022年の年末である12月31日までに譲渡(売却)されていることが条件です。

⑨相続した空き家の売却金額は1億円以下か

売却金額(譲渡価額)は1億円以下が条件です。

なお、分割して売却するケースなどが発生した場合は、最初に譲渡した日から3年後の12月31日までの売却金額(譲渡価額)を合計して1億円以下かであるどうかが判定基準となります。

⑩売却先が第三者(配偶者や直系血族以外の人)であるか

譲渡先は第三者でなければいけません。

親子や夫婦、生計をともにする親族、売却後の家屋で同居する親族、内縁関係にある人、特殊な関係のある法人などは第三者に含まれないため、特例が適用されません。

⑪既に空き家特例やその他の控除を受けていないか

対象となる土地や建物について、相続財産を譲渡した場合の取得費の特例や収用等の場合の特別控除など、他の特例の適用を受けていないことが条件です。

相続した空き家の3,000万円控除(空き家特例)は相続人1人につき、1回しか適用を受けられません。

空き家3,000万円控除の申請方法・必要書類

ここでは、「相続した空き家の3,000万円控除(空き家特例)」の申請方法、および必要書類をご紹介します。

申請方法

「相続した空き家の3,000万円控除(空き家特例)」の申請は確定申告のタイミングで行います。

申請の流れを以下にまとめますので参考にしてください。

| 1.電気やガスの開栓証明書、水道の使用廃止届出書などを用意する 2.空き家を管轄する市区町村へ「被相続人居住用家屋等確認書」の交付を申請する 3.「被相続人居住用家屋等確認書」を市区町村から受領する 4.「被相続人居住用家屋等確認書」など申請に必要な書類を添付し確定申告を行う |

必要書類

「相続した空き家の3,000万円控除(空き家特例)」の申請に必要な書類は以下のとおりです。

| ・確定申告書付表兼計算明細書 ・売却する空き家の全部事項証明書(登記簿謄本) ・被相続人居住用家屋等確認書 ・耐震基準適合証明書、建設住宅性能評価書、いずれかの写し ・不動産売買契約書の写し |

また、申請手続きに必要な「被相続人居住用家屋等確認書」の交付を受けるには以下の書類が必要です。

| ・被相続人の住民票の除票の写し(原則コピー不可) ・申請被相続人居住用家屋の相続人の住民票の写し(原則コピー不可) ・申請被相続人居住用家屋又はその敷地等の「譲渡の時」を明らかにする書類として、申請被相続人 居住用家屋又はその敷地等の売買契約書のコピー等 ・申請被相続人居住用家屋又はその敷地等が「相続の時から譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと」を証する書類(電気、水道またはガスの使用中止日(閉栓日、契約廃止日等)が確認できる書類など) |

※被相続人が老人ホーム等に入所していた場合には、別途複数の書類を提出

【1】

| ・確定申告書付表兼計算明細書 ・売却する空き家の全部事項証明書 ・被相続人居住用家屋等確認書(申請時には別途下記【2】の書類を提出) ・耐震基準適合証明書、建設住宅性能評価書、いずれかの写し ・不動産売買契約書の写し |

【2】

| ・亡くなった方の「住民票の写し」原本 ・対象家屋の相続人全員分の「住民票の写し」原本 ・「不動産売買契約書」などの写し(譲渡の時期を明らかにする書類) ・対象家屋の「閉鎖事項証明書」などの原本(取り壊しや除去されたことを明らかにする書類) ・「電気・ガスの閉栓証明書」や「水道の使用廃止届出書」(相続開始から売却まで空き家だったことを示す書類) |

※被相続人が老人ホーム等に入所していた場合には、別途複数の書類を提出

相続した空き家の「活用」もご検討を!

空き家を相続した場合には、そのまま住むだけでなく、売却、解体などさまざまな選択肢が存在します。

ここでは複数の選択肢の中でも、近年とりわけ高い人気を集めている「空き家活用」をご紹介します。

空き家を活用することのメリット

「空き家活用」とは、所有する空き家を用途に合わせてリノベーションした上で第三者に貸し出し、家賃収入を得る活用方法のことです。

立地や物件の特性に合わせて、賃貸住宅、宿泊施設、シェアオフィス、貸倉庫など、多種多様な形態を選択できるため、さまざまな空き家に対応できる柔軟性を備えている強みがあります。

また、資産を失ってしまう売却とは異なり、空き家活用では資産を所有し続けたまま定期的に収入を得られる点に加え、活用時にリフォームやリノベーションを実施することで資産価値を維持しやすく、倒壊や犯罪への悪用など空き家が抱えるさまざまなリスクを回避できるのも大きな魅力です。

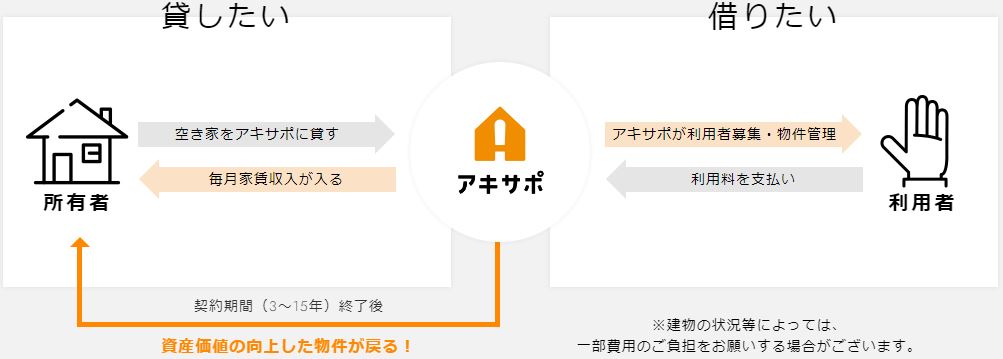

自己負担0円でリノベーションし賃貸収入を得られる「アキサポ」とは?

物件の特性に合わせて活用の仕方を変えられる空き家活用は近年注目が高まっていますが、「最適な活用の仕方が分からない」「高額なリノベーション費用がネック」など、空き家オーナーにとって複数のハードルが存在するのも事実です。

そこでアキサポはこうした空き家オーナーの声も踏まえた独自の仕組みをご用意しました。

| ・アキサポが空き家を借り受ける ・所有者様の自己負担0円(※)でリノベーション工事を実施 ・物件の周辺環境や立地条件などの現地調査から、最適な活用プランの提案までワンストップで対応 ・契約期間終了後は資産価値の向上した物件が戻ってくる |

※建物の状況等によっては、一部費用のご負担をお願いする場合がございます。

これらの仕組みにより、費用面などさまざまな理由で空き家活用に乗り出せていなかった方でも空き家活用をはじめられる環境をアキサポでは実現しています。

以下でアキサポでの空き家活用事例もいくつかご紹介していますので、興味がある方はぜひチェックしてみてください。

アキサポの事例

事例1:設備周りを一新し使い勝手の良い賃貸住宅へ

木造2階建のこちらの物件は、長期間空き家となっていたことで劣化していた内装や設備を中心に回収を実施しました。

さらに、生い茂った草木や傷んだカーポートなど屋外にも手を加えた結果、所有者様にも安心して頂ける賃貸住宅へと生まれ変わりました。

事例2:ポイントを抑えたリノベーションを施し新たなご家族へ

こちらは「相続した空き家を売却せずに活用したい」とご相談いただいた物件です。

すでに所有者様が内装の表層リフォームを済ませていたため、アキサポでは水廻りの改修、一部倉庫の補修など、ポイントを押さえたリノベーションを実施し、活用開始後すぐに入居が決まりました。

事例3:空き家になった大切な自宅は新たな賃貸住居へ

こちらの物件は、10年間空き家の状態が続いていましたが、所有者様がこまめに換気や掃除を行っていたため、驚くほど建物の状態が良好でした。

活用時には「大切にしてきた家の雰囲気は残してほしい」というご要望があったため、リノベーションは必要最低限の部分のみ実施。賃貸住居として運用後には、入居者様にもご満足いただいているとのことです。

まとめ

空き家の3,000万円控除(空き家特例)は適用されると非常に大きな節税効果をもたらしてくれるものの、適用の要件については、確認する必要があります。

空き家を相続した場合、売却はひとつの選択肢ではあるものの、資産を手元に残しながら継続的な家賃収入を得られる空き家活用も検討する価値は大いにあるといえるでしょう。

アキサポでは、空き家のお困りごとに関する相談を幅広く受け付けていますので、まずはお気軽にお問い合わせください。